Brexit. Desprestigio e incertidumbres

O el Banco de Inglaterra se queda sin reservas de divisas, o el país entra en recesión o, con mala suerte, ambas cosas a la vez

La caída de la economía de Reino Unido no solo está siendo la crónica de un desastre anunciado. Los diferentes episodios por los que ya ha pasado en el breve periodo transcurrido desde que allí votaron el Brexit son los que estaban perfectamente previstos y casi programados (algunos descritos ya aquí en un artículo de hace dos semanas) por tratarse de un caso de libro.

¿Por qué es un caso de libro? Porque con independencia de la forma concreta que adopte el desarrollo futuro, siempre impredecible en sus múltiples facetas, las líneas básicas de las dificultades que ya ha empezado a atravesar Reino Unido y que atravesará en los próximos meses y años están muy claras: una falta de financiación exterior le llevará a enormes dificultades.

La falta de financiación exterior acarreará grandes dificultades a la economía británica, como ya pasó en España

Es como si en el año 2007 en España alguien hubiese decidido voluntariamente prescindir de la financiación exterior, de la compra que de las emisiones de bonos de las entidades financieras y no financiaras españolas hacían los inversores de los grandes países europeos y en especial Alemania. A estas alturas es claro para todo el mundo que, de tomarse semejante decisión, habría pasado lo que en realidad pasó: que el país entró en una recesión profunda, con quiebra de la mitad de nuestro sistema financiero, lo que terminó llevando la deuda pública desde el equivalente a un 37% del PIB español hasta el 100% y provocó que la posición deudora del Banco de España en el Eurosistema de bancos centrales pasara de cero a 434.000 millones de euros (ahora ya solo 227.000 millones)

Lo que sucedió en España no fue, sin embargo, voluntario, como lo ha sido en Reino Unido, pero no por ello los efectos dejan de ser similares. La decisión del Brexit equivale a un suicidio económico en toda regla, aunque la gran mayoría de los que participaron en esa decisión autodestructiva no sabían lo que estaban haciendo, como no lo sabían las masas que jaleaban el comienzo de la Primera Guerra Mundial o quienes optaron por votar a un partido “un poquito” totalitario en la Alemania de los años 30 del siglo XX.

Lo que sucedió en España no fue, sin embargo, voluntario, como lo ha sido en Reino Unido, pero no por ello los efectos dejan de ser similares. La decisión del Brexit equivale a un suicidio económico en toda regla, aunque la gran mayoría de los que participaron en esa decisión autodestructiva no sabían lo que estaban haciendo, como no lo sabían las masas que jaleaban el comienzo de la Primera Guerra Mundial o quienes optaron por votar a un partido “un poquito” totalitario en la Alemania de los años 30 del siglo XX.

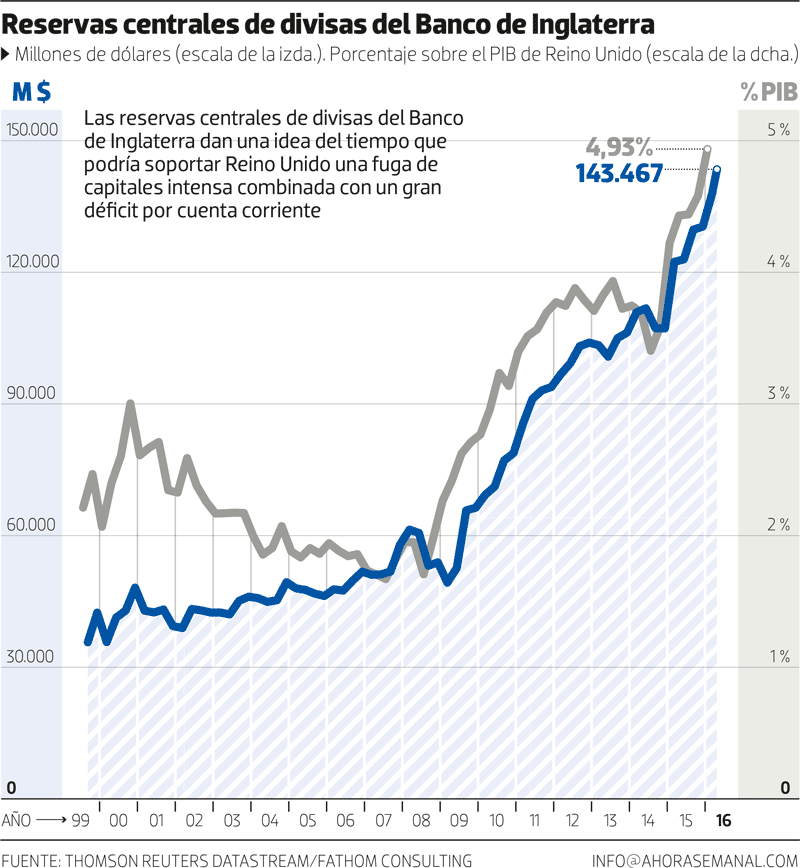

Tan diferentes y tan iguales

¿En qué reside la comparación entre Reino Unido y España? En que España, hace ocho años, cuando estalló la crisis, y Reino Unido ahora acumulan un déficit de la balanza por cuenta corriente que en nuestro caso llegó al 10% y en Reino Unido está en el 7%. El desequilibrio en la balanza por cuenta corriente refleja que la suma de lo que se importa más las rentas que se pagan al exterior es una cantidad más elevada que la que resulta de sumar lo que se exporta y las rentas que se reciben del exterior. El agujero que resulta de todo ello se tapona con la entrada neta de capitales en el país, y cuando esa entrada de capitales se detiene empiezan los problemas de verdad: si no hay entrada de capitales, el agujero tiene que obturarse con las reservas del banco central (Banco de Inglaterra, en este caso) que, naturalmente, empiezan a disminuir pues con ellas se hacen pagos al extranjero por la cantidad equivalente al déficit de la balanza por cuenta corriente. Pero puede haber un problema adicional: que no solo no haya entrada neta de capitales, sino que lo que se produzca sea una salida neta. Entonces ya son dos los focos de drenaje de las reservas de divisas que tiene acumuladas el Banco de Inglaterra: las divisas necesarias para hacer pagos al exterior por el equivalente al déficit y las divisas con las que el banco central tiene que satisfacer la demanda de dólares o euros contra la presentación “en ventanilla” de las libras correspondientes a los capitales que quieren abandonar el país.

En el caso de España, como la financiación provenía sobre todo de países con la misma divisa (el euro), el problema adquirió otras características, como la paralización de la financiación a las empresas privadas y al sector público español y el encarecimiento consiguiente de esa financiación cuando volvió (recuérdese la prima de riesgo de la deuda española en más de 600 puntos básicos, un 6%), además del incremento de la posición deudora del Banco de España, fundamentalmente con el Bundesbank.

En el caso de España, como la financiación provenía sobre todo de países con la misma divisa (el euro), el problema adquirió otras características, como la paralización de la financiación a las empresas privadas y al sector público español y el encarecimiento consiguiente de esa financiación cuando volvió (recuérdese la prima de riesgo de la deuda española en más de 600 puntos básicos, un 6%), además del incremento de la posición deudora del Banco de España, fundamentalmente con el Bundesbank.

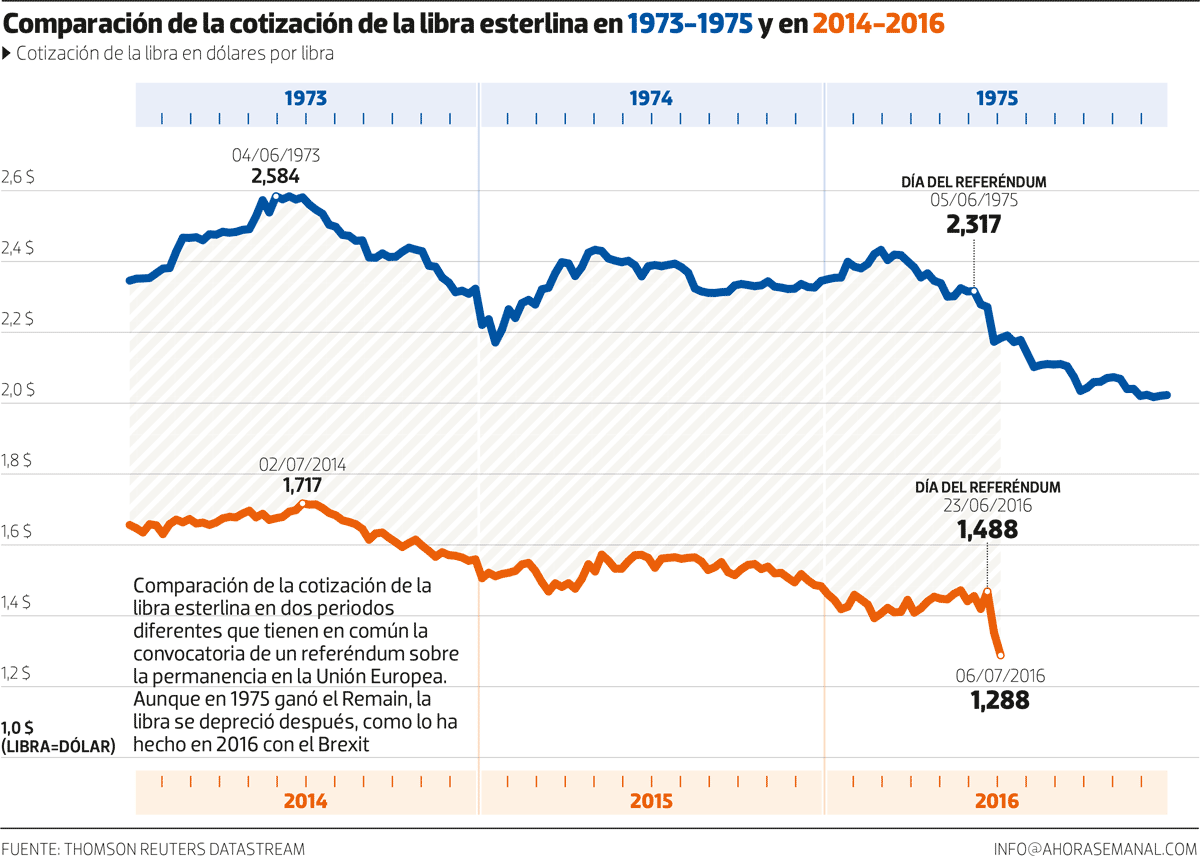

Reino Unido tiene mayor y menor capacidad de maniobra que la que tuvo España. Mayor porque la depreciación de la libra (que ha acumulado ya un 13%) se ocupa de hacer parte del ajuste, y menor porque, al salir del gran mercado que representa la Unión Europea, el abaratamiento de lo producido en las islas tendrá una peor salida comercial hacia el continente.

'Winter is coming'

Reino Unido ya vivió esta situación en la década de los 70 del siglo pasado, años de su reconversión industrial, entre los que estuvo el famoso “invierno del descontento”. Entonces, la fuga de capitales y la imposibilidad de financiar con dinero del exterior el déficit de su balanza por cuenta corriente llevó al gobierno británico a solicitar primero la ayuda del FMI, que le dio un préstamo por valor de 3.000 millones de libras, y después del Banco Internacional de Pagos de Basilea (BIS, por sus siglas en inglés), que le dio una línea de crédito por 5.300 millones de dólares más. ¡Reino Unido rescatado por el dúo FMI-BIS! Es algo que ha olvidado casi todo el mundo… y que podría volver a producirse. Por ahora, la situación podría hacer pensar que no existe un gran problema: el Banco de Inglaterra acumula reservas de divisas cercanas al equivalente a 140.000 millones de dólares. Si todo lo demás se mantuviera igual, con eso daría para ocho meses, siempre que el flujo neto de capitales con el exterior se quedara en cero (es decir, no hubiera ni entrada ni salida), pues el déficit anual acumulado en los 12 meses previos hasta mayo es de 192.788 millones de dólares.

Pero el problema es que probablemente va a haber un salida de capitales de Reino Unido muy importante que, si se estima conservadoramente en 50.000 millones de dólares durante los seis próximos meses, dejará los ocho meses mencionados más arriba reducidos a seis. Según este razonamiento esquemático, Reino Unido se quedaría sin divisas en su banco central a final de año. Eso sí que va a ser un invierno del descontento…

Pero el problema es que probablemente va a haber un salida de capitales de Reino Unido muy importante que, si se estima conservadoramente en 50.000 millones de dólares durante los seis próximos meses, dejará los ocho meses mencionados más arriba reducidos a seis. Según este razonamiento esquemático, Reino Unido se quedaría sin divisas en su banco central a final de año. Eso sí que va a ser un invierno del descontento…

En Londres, oligarcas rusos, jeques árabes y nuevos ricos chinos estarán incurriendo en grandes pérdidas

El remedio, naturalmente, existe, y es que los sectores privado y público de Reino Unido salgan a endeudarse en el exterior para aumentar de esa forma el flujo de divisas hacia su país. O que la depreciación de la libra sea tan intensa que provoque una reacción inversora en Reino Unido por el abaratamiento que eso supone. O —y esta es la opción más probable a corto plazo— que la economía de Reino Unido entre en recesión, lo que lleva aparejada normalmente una eliminación del déficit por cuenta corriente (piénsese en España, que pasó de 10% de déficit a que en la actualidad tenga un ligero superávit “gracias” a esa vía recesiva).

De modo que susto o muerte: de aquí a fin de año, o el Banco de Inglaterra se queda sin reservas de divisas o la economía de Reino Unido entra en recesión o, con un poco de mala suerte, ambas cosas a la vez. Solo hay una cosa que juega a su favor: el exceso de capitales que se manifiesta en los tipos negativos de la deuda pública de otros países permitirá que se siga comprando la de Reino Unido, que aún tiene la rentabilidad a largo plazo muy elevada (0,73%).

De modo que susto o muerte: de aquí a fin de año, o el Banco de Inglaterra se queda sin reservas de divisas o la economía de Reino Unido entra en recesión o, con un poco de mala suerte, ambas cosas a la vez. Solo hay una cosa que juega a su favor: el exceso de capitales que se manifiesta en los tipos negativos de la deuda pública de otros países permitirá que se siga comprando la de Reino Unido, que aún tiene la rentabilidad a largo plazo muy elevada (0,73%).

Primeras sacudidas

El día siguiente de la votación hice un comentario en Twitter caricaturizando la situación: “En Londres ya solo se ven carteles de SE VENDE”. Diez días después la caricatura era realidad en la vía financiero-inmobiliaria: seis fondos de inversión inmobiliaria con un patrimonio conjunto de 16.000 millones de libras decidían no atender las peticiones de reembolso de sus partícipes. Otro de esos fondos (de un grupo denominado Aberdeen) daba dos opciones a elegir a los partícipes que habían presentado solicitudes de reembolso de sus participaciones: retirarlas (es decir, no reembolsar) o asumir una pérdida del 17%. De modo que un inversor extranjero que hubiera financiado en dólares su participación en el fondo de Aberdeen acumulaba ya la semana pasada una pérdida del 30%: 13% por la depreciación de la libra y 17% por las minusvalías en el fondo de inversión. Y todo ello en un plazo de dos semanas transcurridas desde el Brexit.

Ante ese panorama, ¿habrá alguien con inversión financiera en Reino Unido que no intente salir corriendo? Aparentemente sí. La Bolsa de Londres subía un 4% en los seis días posteriores al referéndum, con lo que las pérdida se limitaban a las provocadas por la divisa (4% - 13% = -9%), pero aún están por ver los efectos inducidos del sector inmobiliario sobre el resto de la economía.

Aquí, como ya sucedió en Chipre, oligarcas rusos, jeques árabes, traficantes de armas y nuevos ricos chinos estarán incurriendo en grandes pérdidas: todos ellos se habían especializado en la compra de inmuebles lujosos en Londres, alimentando así una burbuja cuyo pinchazo está ya certificado por el -17% mencionado. Hay un índice del sector inmobiliario que sigue el precio de los inmuebles en la parte más cara de Londres (elaborado por Knight Frank y llamado The Prime Central London Property Index). Pues bien, ha caído un 22% desde hace dos años si se mide en dólares.

Si el Banco de Inglaterra tiene que subir los tipos de interés para forzar el frenazo económico y para hacer más atractiva la libra, se producirá una oleada de ventas por parte de quienes financiaron la compra de su vivienda o inmueble firmando una hipoteca.

Si, por el contrario, decide mantener o reducir los tipos de interés, tendrá que sufrir viendo la libra caer. Cualquiera de las dos cosas las hará mientras contempla cómo se consolidan los signos ya visibles de retraimiento del consumo de las familias y se deteriora el ánimo de consumidores y empresarios (la caída de la libra es tan fuerte que ya circula entre los operadores de divisas la broma de que se comporta como las de los países emergentes, debido a esos cambios de humor súbito, y que las monedas de Brasil, Argentina, Rusia, Turquía y Sudáfrica ya están preparando una fiesta para darle la bienvenida al club).

Es pronto para poder comentar otros efectos que aún no han sido medidos, pero lo poco que ya se ha visto certifica la pendiente de declive económico por la que se ha lanzado Reino Unido. Lo más visible, por ahora, es lo letal que ha sido el Brexit para la clase política británica. Se podría decir, exagerando un poco, que el grupo musical Sex Pistols se ha salido con la suya con 40 años de retraso. Vuelve a sonar su canción “Anarquía en Reino Unido”.

Ante ese panorama, ¿habrá alguien con inversión financiera en Reino Unido que no intente salir corriendo? Aparentemente sí. La Bolsa de Londres subía un 4% en los seis días posteriores al referéndum, con lo que las pérdida se limitaban a las provocadas por la divisa (4% - 13% = -9%), pero aún están por ver los efectos inducidos del sector inmobiliario sobre el resto de la economía.

Aquí, como ya sucedió en Chipre, oligarcas rusos, jeques árabes, traficantes de armas y nuevos ricos chinos estarán incurriendo en grandes pérdidas: todos ellos se habían especializado en la compra de inmuebles lujosos en Londres, alimentando así una burbuja cuyo pinchazo está ya certificado por el -17% mencionado. Hay un índice del sector inmobiliario que sigue el precio de los inmuebles en la parte más cara de Londres (elaborado por Knight Frank y llamado The Prime Central London Property Index). Pues bien, ha caído un 22% desde hace dos años si se mide en dólares.

Si el Banco de Inglaterra tiene que subir los tipos de interés para forzar el frenazo económico y para hacer más atractiva la libra, se producirá una oleada de ventas por parte de quienes financiaron la compra de su vivienda o inmueble firmando una hipoteca.

Si, por el contrario, decide mantener o reducir los tipos de interés, tendrá que sufrir viendo la libra caer. Cualquiera de las dos cosas las hará mientras contempla cómo se consolidan los signos ya visibles de retraimiento del consumo de las familias y se deteriora el ánimo de consumidores y empresarios (la caída de la libra es tan fuerte que ya circula entre los operadores de divisas la broma de que se comporta como las de los países emergentes, debido a esos cambios de humor súbito, y que las monedas de Brasil, Argentina, Rusia, Turquía y Sudáfrica ya están preparando una fiesta para darle la bienvenida al club).

Es pronto para poder comentar otros efectos que aún no han sido medidos, pero lo poco que ya se ha visto certifica la pendiente de declive económico por la que se ha lanzado Reino Unido. Lo más visible, por ahora, es lo letal que ha sido el Brexit para la clase política británica. Se podría decir, exagerando un poco, que el grupo musical Sex Pistols se ha salido con la suya con 40 años de retraso. Vuelve a sonar su canción “Anarquía en Reino Unido”.

No hay comentarios:

Publicar un comentario