Al rico Dividendo...pero cuidadín!

MERCADOS

Remuneración al accionistaEndesa, Enagás y BME, los más sólidos

Algunos valores rentan por dividendo más del 9%, pero están muy penalizados en Bolsa. Los expertos prefieren menos volatilidad.

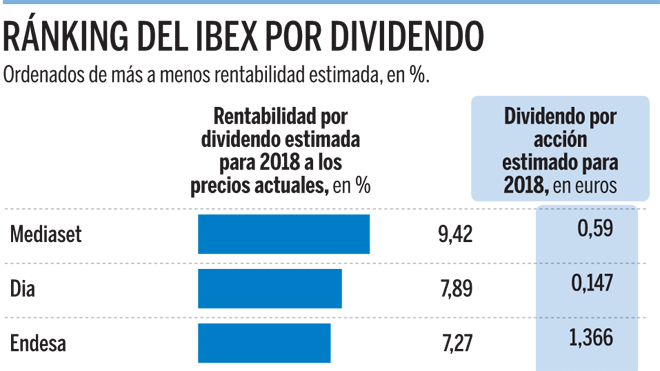

Una veintena de los 35 valores del Ibex presentan una rentabilidad por dividendo para los próximos doce meses superior al 4%. Es más, hay seis grandes empresas que a los precios actuales rentan por dividendo más del 6%. Se trata de Mediaset, Dia, Endesa, Enagás, Mapfre y Telefónica. A éstas se suman otras compañías de fuera del Ibex como Atresmedia y Naturhouse, que superan el 9%, y BME, que roza el 6%.

Hay que tener en cuenta que invertir en Bolsa tiene riesgo, que la rentabilidad no está garantizada y que un atractivo pago puede diluirse con el mal comportamiento de la acción. Por eso conviene echar un vistazo a las perspectivas de los valores más rentables.

Algunas empresas presentan unas altas rentabilidades por dividendo, pero en muchos casos es reflejo de una fuerte debilidad en Bolsa. La cuestión es comprar a buenos precios empresas que no tengan riesgo de reducir o eliminar el pago.

De las empresas más rentables por dividendo de la Bolsa española, las únicas que sus cotizaciones se mantienen al alza este año son: Endesa, BME y Enagás, el resto cae entre un 5% y el 55% de Dia. En el caso de esta última, pese a presentar una rentabilidad cercana al 8%, los expertos la desaconsejan porque se espera que reduzca el pago en los próximos años y por la debilidad de su cotización. También hay dudas con las cadenas de televisión por la debilidad del mercado publicitario.

Endesa

La eléctrica, que sube en Bolsa un 5% desde enero, tiene una rentabilidad por dividendo superior al 7% para este año y el próximo. Es una de las apuestas seguras en esta estrategia de inversión, según los expertos. Endesa destina el 100% de su beneficio a remunerar a sus accionistas, y se ha comprometido a abonar un mínimo de 1,33 euros para 2018. Además, tiene potencial hasta los 20,35 euros. La compañía ha repartido dividendo en julio y realizará otro pago en diciembre, que está previsto que sea de 0,70 euros brutos.

Enagás

La empresa de distribución de gas se anota un 0,34% en el año y es un clásico en las carteras de inversión por dividendo, por la estabilidad de sus negocios y la recurrencia en la generación de caja, lo que garantiza la retribución al accionista. Tiene una rentabilidad por dividendo del 6,35% con los 1,526 euros previstos por los analistas para 2018. En julio ha pagado 0,87 euros brutos y también suele remunerar en diciembre. En su caso estaría bien valorada a los precios actuales.

BME

Bolsas y Mercados Españoles (BME) se revaloriza más de un 5% desde enero. El gestor de la Bolsa española ofrece una rentabilidad por dividendo del 6% con los 1,66 euros estimados por los analistas. Acaba de repartir 0,40 euros brutos a cuenta de los resultados de 2018. Realiza tres pagos al año: mayo, septiembre y diciembre. En su caso, el valor está pendiente del nuevo plan estratégico que prepara la compañía para crecer. El próximo 4 de octubre celebrará su primer Día del Inversor.

Mapfre

La aseguradora está parada en Bolsa por la exposición de su negocio a mercados emergentes: su caída en el año es sólo del 5%. Uno de sus puntos a favor es su atractiva y segura rentabilidad por dividendo del 6%, con los 0,15 euros previstos con los dos pagos anuales (junio y diciembre). En su caso, los analistas consideran que tiene capacidad para aumentar el pay-out (parte del beneficio que se destina a dividendo) hasta el 65%, tal y como dijo la compañía.

El resto de valores que destaca por su dividendo sufre fuertes caídas en Bolsa y no serían aptos para inversores conservadores. Llama la atención el caso de Telefónica.

Telefónica

La operadora ofrece una rentabilidad del 6% para este año y para el siguiente con los 0,40 euros brutos estimados. En junio repartió 0,20 euros brutos por acción en efectivo, lo mismo que se espera para junio de 2019. Además, remunera a sus accionistas en diciembre con otros 0,20 euros previstos. La compañía, que baja un 17,76% en 2018, lleva tiempo recomendada por los analistas, pero cotiza en su nivel más bajo desde 2012 (ajustada por dividendos) por las dudas que genera el aumento de la competencia y su exposición a Latinoamérica.

Sin perder de vista

- Solidez. Al invertir por dividendo hay que fijarse en compañías sólidas, generadoras de caja.

- Precio. a rentabilidad por dividendo relaciona el pago por acción y la cotización. A menor precio, más renta.

No hay comentarios:

Publicar un comentario