Así serán las hipotecas que vienen

La banca advierte que el cambio de criterio del alto tribunal las encarecerá

La fuerte competencia y el retraso en el alza de tipos juegan en cambio en favor de su estabilidad

Madrid

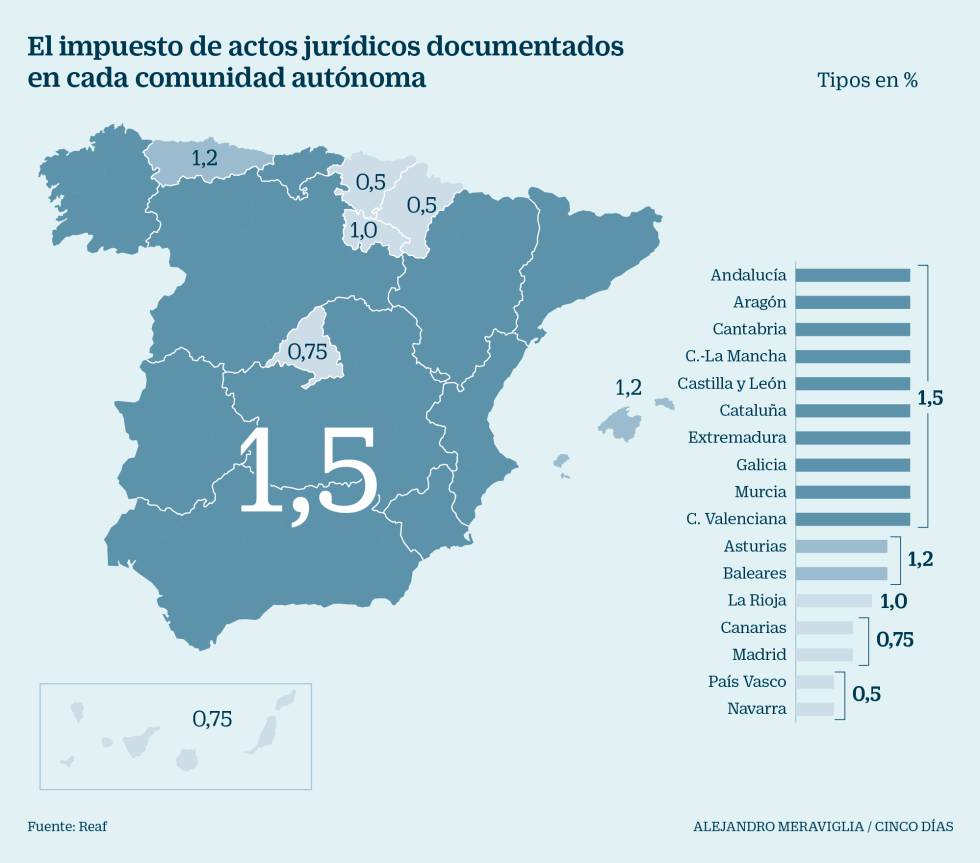

El mercado hipotecario español está que arde. Bancos, clientes y también compañías inmobiliarias esperan en vilo a la decisión del Tribunal Supremo del próximo 5 de noviembre sobre quién debe pagar el impuesto de actos jurídicos documentados de las hipotecas. Las tres recientes sentencias conocidas hasta ahora anticipan que el alto tribunal confirmará un cambio de doctrina por el que es al banco al que le corresponde el pago del tributo y no al cliente, como sucedía hasta el momento.

La gran incógnita es la fecha desde la que se aplicará este cambio de criterio, si a partir de ahora o con efectos retroactivos, lo que sería una auténtica bomba de relojería para la banca y también para las comunidades autónomas. En tal caso, las agencias tributarias autonómicas –que son las que ingresan el tributo– recibirían de entrada una avalancha de reclamaciones de devolución de los tributos hipotecarios pagados en los últimos cuatro años, que luego intentarían recuperar reclamándoselos a la banca. Y, de darse tal retroactividad, las entidades financieras insisten en que no deberían asumir el pago del impuesto de las hipotecas firmadas en el pasado puesto que cumplían con la normativa vigente en el momento.

Sea cual sea el veredicto, la confusión creada por el Supremo ya ha tenido claros efectos en la venta de hipotecas, con freno en la firma en los últimos días, y promete influir en las condiciones del producto para el futuro. Los bancos adelantan que si deben asumir el pago del impuesto hipotecario, las hipotecas serán más caras. “El mercado hipotecario español se encuentra en una situación de máxima competencia que ha llevado a los márgenes a niveles mínimos. No existe ya recorrido adicional a la baja en precio de estos productos y cualquier repercusión de figuras fiscales sobre los bancos se acabará trasladando, de una u otra manera, al cliente”, resumen desde una entidad financiera.

La polémica por el impuesto hipotecario ha sorprendido de hecho a las entidades españolas en una nueva vuelta de tuerca en la dura competencia hipotecaria en la que se han inslatado en los últimos años. La rivalidad en los precios de las hipotecas volvió a raiz de la recuperación de la economía española, del mercado inmobiliario y de la reapertura del crédito que ha propiciado la financiación barata del BCE. Y se ha agudizado a pesar de los numerosos varapalos judiciales que ha encajado el sector en los últimos años.

Repetidos varapalos judiciales

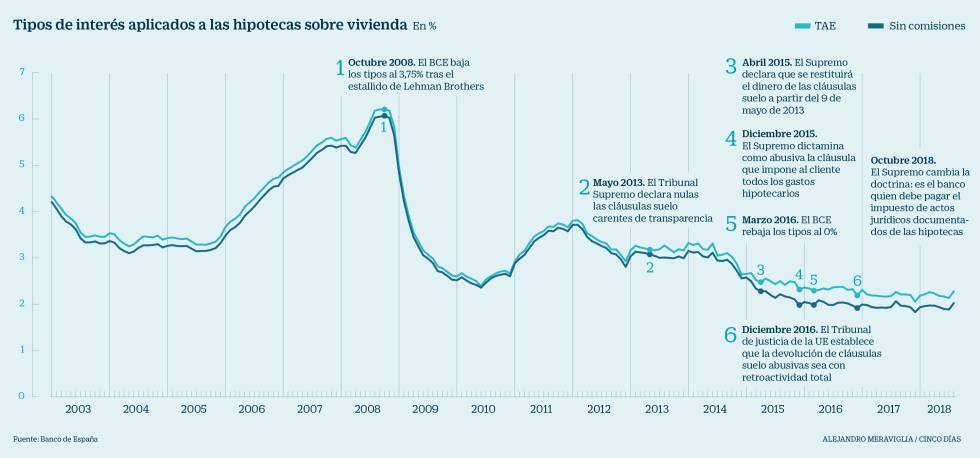

La respuesta inmediata de la banca a los reveses de los tribunales ha sido siempre la advertencia de que el coste económico del cumplimiento de las sentencias resultaría en un encarecimiento del crédito. Fue el mensaje lanzado tras la sentencia del Supremo de mayo de 2013 que reconoció el carácter ilegal de las cláusulas suelo abusivas, tras el mazazo sufrido por la sentencia del Tribunal de Justicia Europeo en diciembre de 2016 que reconoció la retroactividad total en las devoluciones de lo cobrado de más al cliente con cláusulas suelo y lo ha sido ahora a raíz del polémico dictamen del Supremo.

Anteriores reveses judiciales no han impedido el abaratamiento de las hipotecas pero el sector defiende que esta vez es diferente

Sin embargo, según revela la serie histórica de precios de la nueva producción hipotecaria del Banco de España, los precios no subieron salvo de forma muy puntual. De hecho, mantuvieron una continuada tendencia a la baja mes a mes (ver gráfico).

En el sector transmiten que, esta vez sin embargo, será diferente y las hipotecas subirán. Una advertencia en la que también pesa con fuerza el enfado por la grave inseguridad jurídica que ha creado el Supremo, la profunda caída bursátil que ha provocado y la renovada mala imagen del sector, que creía haber superado ya los largos años de descrédito causados por los abusos en la venta de preferentes, los desahucios o las cláusulas suelo, que han supuesto compensaciones millonarias.

El sector anticipa que el encarecimiento de las hipotecas será inevitable si el pago de impuestos se determina con efectos retroactivos aunque no lo sería tanto si los bancos deben solo asumirlo en las hipotecas que firmen a partir de ahora.

Fórmulas para subir los precios

“El diferencial de las hipotecas es lo más vistoso, lo que aparece en los comparadores de precios. No esperamos un alza significativa este año, no hasta que haya un alza de tipos en la zona euro. El BCE es el que marca en realidad los precios”, matiza Fernando Rojas, analista de AFI. El experto avisa en todo caso que, aunque no se modifique de forma evidente el precio de las hipotecas que aparece en el escaparate, las entidades sí repercutirán de una u otra manera sobre el cliente el impuesto hipotecario, ya sea en las comisiones del crédito o de forma indirecta en otros productos como la cuenta nómina.

“Los precios de las hipotecas ya están muy ajustados. Difícilmente serán rentables si hay que asumir más costes. Las hipotecas con un diferencial de euríbor más 0,99 rozan las pérdidas”, reconocen en un banco de tamaño grande. La banca está de hecho en una difícil encrucijada, a la espera del alza de tipos que alivie por fin sus márgenes de negocio y que no se prevé hasta al menos finales del próximo año. El BCE afronta además crecientes obstáculos en su proceso de normalización de los tipos de interés, como el reciente desafío presupuestario italiano –que está tensando de nuevo el mercado europeo– o las numerosas señales de desaceleración económica.

El temor a que el BCE apenas pueda elevar los tipos de interés antes de tener que hacer frente a una nueva recesión se abre paso de hecho en el mercado. Pero ante un horizonte en el que los tipos sean aunque solo sea un poco superiores a los de ahora, “las hipotecas tenderán a encarecerse y el pago del impuesto de AJD será también la excusa para ello”, añade Antonio Gallardo, analista de iahorro.com.

La banca española deberá también adaptarse a la nueva ley hipotecaria, que se espera entre en vigor en los próximos meses y que será más restrictiva en la forma en que las entidades deberán vender sus hipotecas. No será fácil por ejemplo establecer una nueva comisión con la que compensar el impacto de asumir el pago del impuesto hipotecario, ya que el cobro de comisiones deberá justificarse en la prestación de un servicio.

El traslado al cliente del pago del impuesto vía encarecimiento del tipo de interés del crédito también plantea la dificultad de que si el cliente cambia su hipoteca de banco, la entidad primera pierde esa vía de compensación.

“Históricamente la banca española no ha sido disciplinada en precio y lo siguen demostrando ahora con hipotecas a euríbor más 100 puntos básicos”, asegura escéptico un analista de banca. Desde Citi calculan que para una hipoteca de 150.000 euros a un tipo de interés del 2%, el banco necesitaría elevar ese interés al 2,18% para compensar el impacto del pago del impuesto de actos jurídicos documentados. Pero parte de un supuesto que no tiene por qué darse, el de que ese pago se hará con una retroactividad de 4 años, lo que supondría una factura de 1.300 millones de euros si un 75% de quienes firmaron su hipoteca entre 2014 y 2018 reclaman.

Por el momento, y a la espera del 5 de noviembre, los bancos han seguido estos días firmando hipotecas, aunque con menor intensidad. Algunas entidades han vuelto por completo a la situación anterior y es el cliente quien paga el impuesto sin lugar a dudas. Y otras han incluido una salvedad ante notario por la que si el Supremo confirma el cambio de doctrina, el banco devolverá el importe del tributo al cliente. Después de todo, con o sin cambio de doctrina, la máxima seguirá siendo competir por el cliente rentable.

No hay comentarios:

Publicar un comentario