Al rico dividendo...

Dividendos jugosos que impulsan la cotización de las empresas

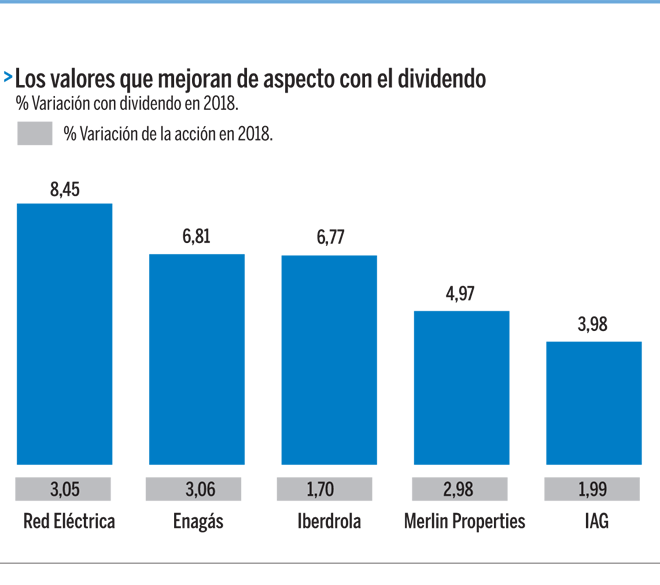

Red Eléctrica, Iberdrola, Merlin Properties, IAG y Enagás consiguen aumentar notablemente sus subidas en Bolsa este año después de sumar los pagos realizados a sus accionistas.

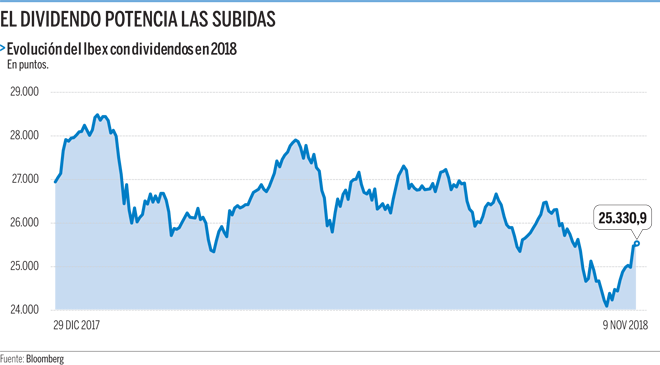

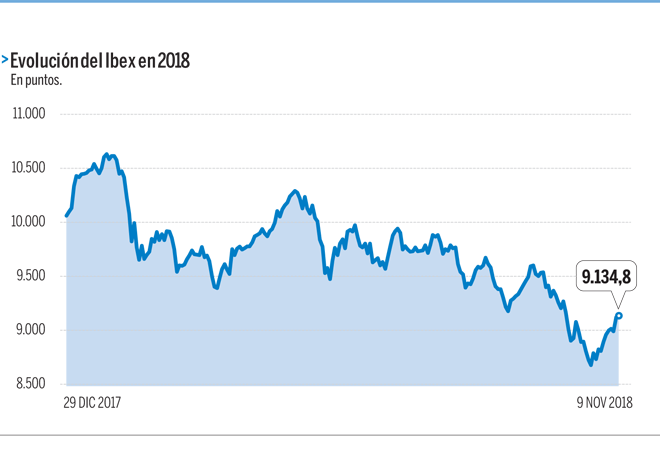

La Bolsa vive un año de volatilidad que lleva a ir ajustando las carteras en función de la coyuntura del mercado. En este escenario, los valores defensivos, con buen dividendo, dan estabilidad a la cartera. Las cifras lo avalan: el Ibex cae en el año el 9,05%, pero, teniendo en cuenta los dividendos abonados por sus 35 integrantes, la bajada se queda en la mitad, el 5,98%.

Esta circunstancia es válida, incluso, en momentos como el actual en el que hay expectativas de alzas de los tipos de interés. Durante las políticas monetarias restrictivas, la rentabilidad de los bonos tiende a subir, lo que, en teoría, hace menos atractivas las inversiones en valores con alta rentabilidad por dividendo. "Siempre es interesante tener parte de la cartera invertida en valores que ofrezcan atractivos dividendos", explica Juan José Fernández-Figares, de Link Securities, pero el experto también matiza que limitaría la exposición de la cartera a estos valores al 30%.

Los altibajos derivados de las incertidumbres políticas y económicas que lastran al Ibex este año han alcanzado también a valores que suelen mimar a los accionistas. Pero un puñado de ellos, cuyas cotizaciones no dan excesivas alegrías a los inversores, sí que mejoran considerablemente si se tiene en cuenta el pago de dividendos. Red Eléctrica, Iberdrola, Merlin Properties y Enagás avanzan este año entre un 1,7% y un 3,06%. Pero, contabilizando los dividendos repartidos, las subidas se sitúan entre el 4,97% y el 8,45%.

Todas tienen como denominador común que son "excelentes compañías", según afirma Gisela Turazzini, de Blackbird. Pero matiza que cotizan a precios exigentes.

IAG. La cotización de la matriz de Iberia sube este año el 1,99%, en Bolsa pero sus accionistas disfrutan de una rentabilidad total por su inversión en la compañía del 3,98%. El grupo completa su dividendo con un programa de recompra de acciones que acaba de cerrar y por el que amortizará 66 millones de títulos, el 3,2% del capital. Sus últimos resultados gustaron al mercado, lo que da cierta visibilidad a sus dividendos futuros. Desde Citi resaltan la actualización que la compañía realizó de sus previsiones, en las que la compañía detalló que, a los niveles actuales del crudo y de tipo de cambio de las divisas (sus dos grandes costes variables), conseguirá un beneficio operativo sin extraordinarios de unos 3.150 millones de euros este año, lo que supondría un 7% más que el año pasado. Además, está muy en línea con los 3.137 millones previstos por el mercado. El 53% de los analistas de Bloomberg aconseja comprar acciones de IAG, a la que dan un potencial del 10% y para la que esperan una rentabilidad por dividendo en 2019 del 4%.

Enagás. La gestora de la red gasista española suma un leve 3,06% este año, pero su rentabilidad total, contando el dividendo, es muy superior: de un 6,81%. Es uno de los tradicionales valores refugio de la Bolsa a raíz de sus constantes y predecibles ingresos. Pero en este punto podrían surgir algunos nubarrones. Los analistas de Bankinter explican que las dudas que genera el marco regulatorio del sector energético español, que debe negociar con el Gobierno la rentabilidad de los ingresos regulados, podría derivar en unos menores ingresos y, por lo tanto, afectar a la remuneración al accionista en el futuro. Por ahora, los resultados presentados por la compañía cumplen con los objetivos del equipo gestor. El 67% del consenso de analistas cuenta con una recomendación de comprar o mantener para el valor. La cotización de Enagás se ajusta a su precio objetivo medio de mercado, de 23,73 euros, pero su rentabilidad por dividendo prevista para 2019 asiende al 6,5%.

Merlin Properties. La socimi tampoco vive un año de excesos en Bolsa. Sus acciones sólo avanzan el 2,98%, un porcentaje que mejora hasta el 4,97% al incluir los pagos a sus accionistas. Sus dividendos son más que sostenibles. Gonzalo Sánchez, gestor de renta variable de Gesconsult, valora su posicionamiento en el mercado inmobiliario y la recurrencia de su negocio, marcado por el incremento de las rentas. Además del atractivo de su dividendo, cuya rentabilidad prevista para el año que viene roza el 5%, Sánchez destaca de Merlin Properties que cotiza con un fuerte descuento del casi un 20% respecto al valor neto de sus activos (NAV). Para otros expertos, Merlin Properties cuenta con unos márgenes y unos flujos de caja predecibles así como una deuda bajo control. El 80% del consenso de analistas se decanta por comprar acciones del valor, y le da un recorrido en Bolsa del 21%.

Iberdrola. La eléctrica es otro clásico en las carteras de sesgo conservador por su dividendo. Sus títulos avanzan este año un leve 1,7%, pero, con dividendos, el accionista de Iberdrola gana el 6,77% desde enero. Su retribución es uno de los gandes atractivos del valor, sobre todo por ser bastante predecible. La compañía, según recuerdan en Credit Agricole, anunció en la presentación de resultados del tercer trimestre un aumento del 7% en el dividendo a cuenta del ejercicio 2018 que repartirá en enero, hasta0,15 euros por acción. Las intenciones del equipo directivo de la compañía son de aumentar los pagos en línea con el beneficio, hasta alcanzar 0,4 euros en 2022. Pero, para la firma, esta cifra es conservadora, ya que ve probable que reparta 0,42 euros ese año. Esta seguridad en los pagos coincide con el crecimiento en el negocio de renovables, cuyo beneficio operativo (ebitda) de esta división aumentó el 38%.

Red Eléctrica. También es otro clásico de las carteras defensivas por su escasa volatilidad y su sólido dividendo. Este año avanza un 3,05%, pero las ganancias bursátiles se elevan al 8,45% al contabilizar el dividendo abonado a los accionistas. Su caso sería similar al de Enagás: el riesgo regulatorio implica cierto riesgo para los ingresos de la compañía. "La determinación del Gobierno de reducir el coste de la factura eléctrica a los consumidores aconseja mantener la cautela", afirman en Bankinter. Pero, por ahora, la compañía cumple con sus objetivos de beneficios. Desde Renta 4, Ángel Pérez asegura que "pese a que creemos que la cotización se encuentra a unos niveles exigentes, nos gusta la política de retribución al accionista, que implica una rentabilidad por dividendo prevista para el año que viene por encima del 5%".

Naturgy y Acciona suben más del 20% con dividendo

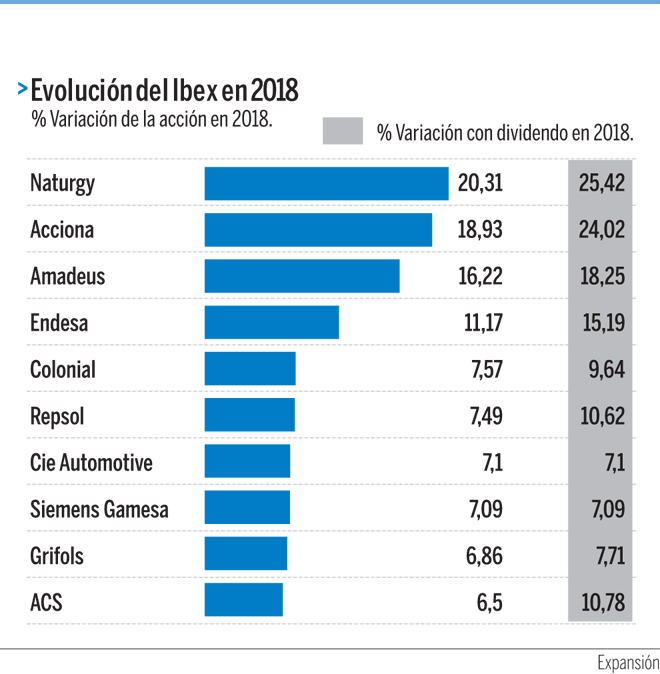

Si bien algunos valores del Ibex mejoran su aspecto teniendo en cuenta su dividendo, otros refuerzan las jugosas subidas que presentan sus cotizaciones desde enero. Es el caso de Naturgy y Acciona. Sus títulos suben el 20,31% y el 18,93%, respectivamente, pero sus subidas escalan al 25,42% y el 24,02% al contabilizar los dividendos repartidos por ambas a sus accionistas. Ambas están inmersas en el sector de las energías renovables, que cuentan con fuertes rentabilidades.

También es notable el cambio de cara bursátil que vive ACS tras pasar por el "efecto dividendo": su avance bursátil desde comienzos de año pasa del 6,5% al 10,78%, más del doble, con los pagos a los accionistas. Sus resultados previsibles se verán reforzados con la aportación de Abertis, después de la opa lanzada por al constructora junto a la italiana Atlantia. Endesa, una de las compañías con mayor rentabilidad por dividendo, pasa de ganar el 11,17% este año en Bolsa a rentar el 15,19% si se suman sus pagos a accionistas. Al igual que Naturgy, reparte la totalidad del beneficio entre sus accionistas.

Para acertar a la hora de elegir una compañía con buen dividendo es fundamental que la empresa pueda seguir pagando el mismo dividendo o, incluso, mejorarlo "en cualquier escenario macroeconómico", según puntualiza Juan José Fernández-Figares, de Link Securities. "Hay que buscar compañías que ofrezcan gran visibilidad y recurrencia de sus resultados y que operen en mercados regulados, poco ligados al ciclo económico", concluye.

Tener en cuenta estas premisas es relevante, ya que algunas previsiones apuntan a una desacelerción en la economía que podría ralentizar el crecimiento de los beneficios de las compañías. Sin embargo, como reconoce Gisela Turazzini, de Blackbird, "en España, no espero a corto plazo, una reducción de los dividendos".

No hay comentarios:

Publicar un comentario