Elecciones en EE.UU. – Europa – Mundo – El efecto dominó de la victoria de Trump: ¿Sobrevivirá el euro al año 2017?

La victoria de Donald Trump en las elecciones presidenciales estadounidenses ha creado las condiciones para que se produzca el cambio, pero todavía no es el cambio en sí, al contrario de lo que creen los medios de comunicaciones y los populistas.

Lejos de una “revolución”, la subida de Trump a la cabeza del sistema occidental se corresponde con una radicalización del escenario esperado. En realidad, Trump es síntoma de un sistema occidental que no ha logrado adaptarse[1] y que, desde ahora, tratará hacer uso de la violencia para mantener el poder contra aquellos ciudadanos y naciones que propongan modelos político-económicos opuestos. De este modo, el método cambiará, pero no así los objetivos y principios fundamentales.

Ahora que la decisión está tomada, entre todas las incógnitas aún sin resolver, debemos comprender los desafíos que supone la presidencia de Trump para el resto del mundo, especialmente para la eurozona. En cierto sentido, como ya habíamos anticipado, surge la oportunidad para una mayor independencia europea, ¿pero aprovecharán los dirigentes esta oportunidad?

El dólar, ¿alza o baja? La paradoja de los tipos de interés

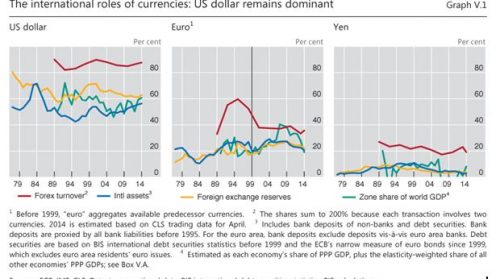

Como ya sabemos, el euro no ha logrado desempeñar su función de moneda internacional de referencia, sirviendo por el contrario de soporte al dólar. Por consiguiente, es necesario comprender primero el futuro del dólar, para poder anticipar el del euro.

Gráfico – Relevancia internacional del dólar estadounidense, del euro y del yen, 1979-2014. Fuente: BIS.

Gráfico – Relevancia internacional del dólar estadounidense, del euro y del yen, 1979-2014. Fuente: BIS.

Mientras todo el mundo predecía que caerían las bolsas y el dólar si ganaba Trump, ha ocurrido todo lo contrario. Los mercados están en alza, debido a que el programa del recién elegido, por muy confuso que sea, necesita muchadeuda nueva[2], la cual atrae inversiones, que irán a reciclarse a los mercados financieros. Podría incluso iniciarse un nuevo ciclo de expansión cuantitativa o algo similar, de lo que, como ya sabemos, se benefician bastante las bolsas estadounidenses.

La misma lógica ha provocado que aumenten los tipos de interés de las obligaciones estadounidenses, al prever la abundante oferta de deuda que deberá comprar alguien, y la inflación ocasionada por la instauración de medidas proteccionistas. Este aumento de los tipos genera asimismo una necesidad de dinero en EE.UU., que se vuelve más rentable, y además, al aumentar la demanda, encarece el dólar.

Entonces, aún desde una peor posición ¿ se fortalecería el dólar? ¿Es compatible esto con la política que quiere implementar Trump? En realidad, no. Al aumentar las barreras proteccionistas, el comercio entre EE.UU. y el resto del mundo se reducirá automáticamente, lo que supondrá que el dólar tenga un uso internacional menor y que, en consecuencia, baje. En cuanto al impacto de la inflación prevista por el encarecimiento de las importaciones, no está tan claro. Todo dependerá de los tipos de interés que, para atraer a los inversores, deberán compensar con creces la inflación prevista. Sin embargo, hace mucho ya que estos tipos no se dejan a la libre valoración del mercado, al menos desde el año 2009 y, en particular, desde que la Fed comenzó a intervenir. Por otra parte, para preservar la capacidad de exportación, a pesar de las medidas proteccionistas que no tardarán en imponerles sus socios comerciales en respuesta, EE.UU. necesitará un dólar débil.

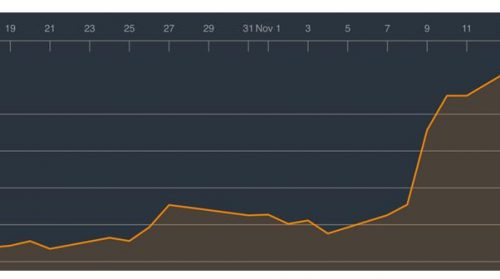

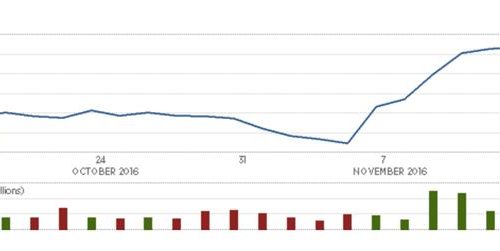

Pero, ¿acaso tienen otra alternariva? Los tipos de interés sobre las obligaciones soberanas constituyen el muro contra el que se estrellarán las veleidades contradictorias de Trump (reactivación keynesiana sin aumentar la deuda y bajando los impuestos). Este tipo de interés, en efecto, revela lo que de verdad piensan los inversores: ¿Podrá EE.UU. solicitar préstamos durante mucho más tiempo? Un breve cálculo muy simple y esclarecedor[3]: en 2015, el Gobierno federal pagó 223.000 millones de dólares de intereses sobre su deuda. Un aumento medio de los tipos de interés sobre los préstamos de solo el 1% sobre una deuda de 19,8 billones, duplicaría este gasto. Para pagarlo, sería necesario aumentar en más de un 5% el presupuesto federal (que en 2015 llegaba a los 3,7 billones de euros), no disminuirlo, como pretende Trump. Y todo esto sin contar los planes de reactivación previstos para renovar las infraestructuras. Resulta absolutamente aterrador y surrealista que, solo en una semana desde el anuncio de los resultados de las elecciones, los tipos de interés sobre las obligaciones a 10 años hayan aumentado ya un 0,4%.

Gráfico 3 – Tipos de interés sobre las obligaciones estadounidenses a 10 años, octubre y noviembre de 2016. Fuente: Bloomberg.

Gráfico 3 – Tipos de interés sobre las obligaciones estadounidenses a 10 años, octubre y noviembre de 2016. Fuente: Bloomberg.

Considerando todo lo expuesto, por no mencionar el impacto que representaría una subida de los tipos de interés para las empresas y negocios del país, alimentados por el dinero fácil, prácticamente solo existen tres opciones posibles:

– Recortar de otros gastos que no sean el pago de la deuda, como los gastos militares o sociales, opción difícil y poco probable, teniendo en cuenta lo que está en juego en materia de política y dinero.

– Solicitar a la Fed que recompre las obligaciones mediante un nuevo ciclo de expansión cuantitativa.

– Suspender el pago de la deuda, algo que, con Trump en la Presidencia, no podemos descartar…

– Solicitar a la Fed que recompre las obligaciones mediante un nuevo ciclo de expansión cuantitativa.

– Suspender el pago de la deuda, algo que, con Trump en la Presidencia, no podemos descartar…

——————————————————-

[1] Todos los intentos de regulación y reorganización del sistema financiero-económico occidental, puestos en marcha desde 2008, se han visto frustrados a partir de 2010. La Dodd-Frank Act y los ataques, sobre todo por parte de los Republicanos, de los que ha sido objeto, ilustran perfectamente el fracaso del proceso de reforma iniciado inmediatamente después de que Lehman Brothers se declarase en quiebra. Fuente: LA Times, 13/01/2015

[2] Fuente: Fortune, 11/11/2016.

[3] Fuente: Wikipedia

[2] Fuente: Fortune, 11/11/2016.

[3] Fuente: Wikipedia

No hay comentarios:

Publicar un comentario